本ページはプロモーションが含まれています

2022年5月にUST(TerraUSD)の大暴落が起きてから、何かと話題に上ることが多いステーブルコイン。日本を含め、各国が一定の規制に向けた議論を進めています。

一方、これまで暗号資産に馴染みの無かった人が、ステーブルコインを手にする機会も増えています。

Move to Earnで稼げるSTEPNでは、サービス内で複数の銘柄が取り扱われています。ステーブルコインのUSDCもその中に含まれており、利益確定や資産保全のために用いる人は増えてきました。

このような状況下で、今後の利用拡大が期待されているステーブルコインがJPYC(JPYCoin)です。JPYCはその名の通り、日本円の価格に連動しているステーブルコインです。

JPYCは日本発の日本円ステーブルコインであり、実際に物品の売買等に利用可能です。しかし、USDCやUSDTなどの有名なステーブルコインとは大きく異なる特性も持ち合わせています。

このページでは、日本初の日本円ステーブルコインであるJPYCについて、独自の特徴にスポットを当てながら解説していきます。

目次

JPYCとは

| 名称 | JPYC |

| ティッカーシンボル | JPYC |

| 発行者 | JPYC社 |

| 発行上限 | – |

| 時価総額 | – |

| 公式サイト | https://jpyc.jp/ |

※2022.6.13時点

JPYCは、日本発の日本円ステーブルコインです。日本円と同じ値動きを目指して運用されています。開発運営を行っているのはJPYC株式会社です。

ERC-20というイーサリアムのメインネットで動いており、1JPYC = 1円として物品の売買等に利用することができます。メタマスクなどの暗号資産ウォレットや、Uniswapなどの二次流通市場で日本円建ての通貨として利用可能です。

メタマスク(MetaMask)の使い方を初心者にもわかりやすく解説!DeFiやNFTに必須のイーサリアムウォレット

2022年6月現在、日本の暗号資産取引所での取り扱いはありません。上記の通り、Uniswapなどの海外取引所で入手可能です。

しかし、開発運営元のJPYC社が運営しているJPYC販売所での直接購入は可能になっています。購入金額やネットワーク、送金先アドレスなどの情報を入力した上で、銀行振込にて購入することができます。

ステーブルコインの基礎知識

JPYCの解説の前に、まずは一般的なステーブルコインについて解説します。

ステーブルコインは、ある特定の資産に対し、安定した価格を維持できるように設計された暗号資産です。

暗号資産は基本的に価格変動が激しいという特徴があり、これはビットコインやイーサリアム等の主要銘柄も例外ではありません。

暗号資産が持つ、デジタル上の資産という点などの特性は残しつつ、価格変動が激しい点を改善した通貨としてステーブルコインは誕生しました。

その多くは、日本円やドルといった法定通貨と価格が連動するように設計されています。今回紹介するJPYCも、1JPYCの価値が1円となるように作られています。

円自体も価格変動は生じますが、一般的な暗号資産に比べれば値動きの幅は小さいため、円に連動した値動きをするJPYCも「ステーブル(=比較的値動きが小さく価格が安定した)コイン」とされています。

JPYCの特徴

それでは次に、JPYCの特徴を見ていきましょう。実はJPYCは、一般的なステーブルコインとは一線を画す特殊な性質を持っています。

実は暗号資産ではない

一般的なステーブルコインは、いずれも暗号資産の一種です。ところが、JPYCは実は暗号資産ではありません。

JPYCは、資金決済法に準拠して株式会社によって発行される「自家型前払式支払手段」と呼ばれる通貨建資産です。つまり、法的に暗号資産には該当しない扱いになっています。

自家型前払式支払手段に該当するJPYCは、一般的な物品の売買には利用可能ですが、酒類や医薬品、ペットなど、販売許可や資格・免許が必要になる一部商品の購入には使えないことがあります。

※暗号資産ではない、とは日本の法律的な解釈で、言葉の定義としては暗号資産に含められる場合もあります。

価格維持のメカニズム

ステーブルコインの価格維持システムには「法定通貨担保型」「暗号資産担保型」「コモディティ担保型」「無担保型」の大きく4つがあります。しかし、JPYCはこのいずれにも該当しません。他のステーブルコインとは異なり、特殊な方法で価格を維持しています。具体的には、以下の仕組みで1JPYC=1円を維持しています。

1JPYC<1円の場合(1JPYCの価値が1円を下回る)

JPYCはUniswapなどの分散型取引所で取引されており、1円を上回る、あるいは下回る価格を付けることがあります。

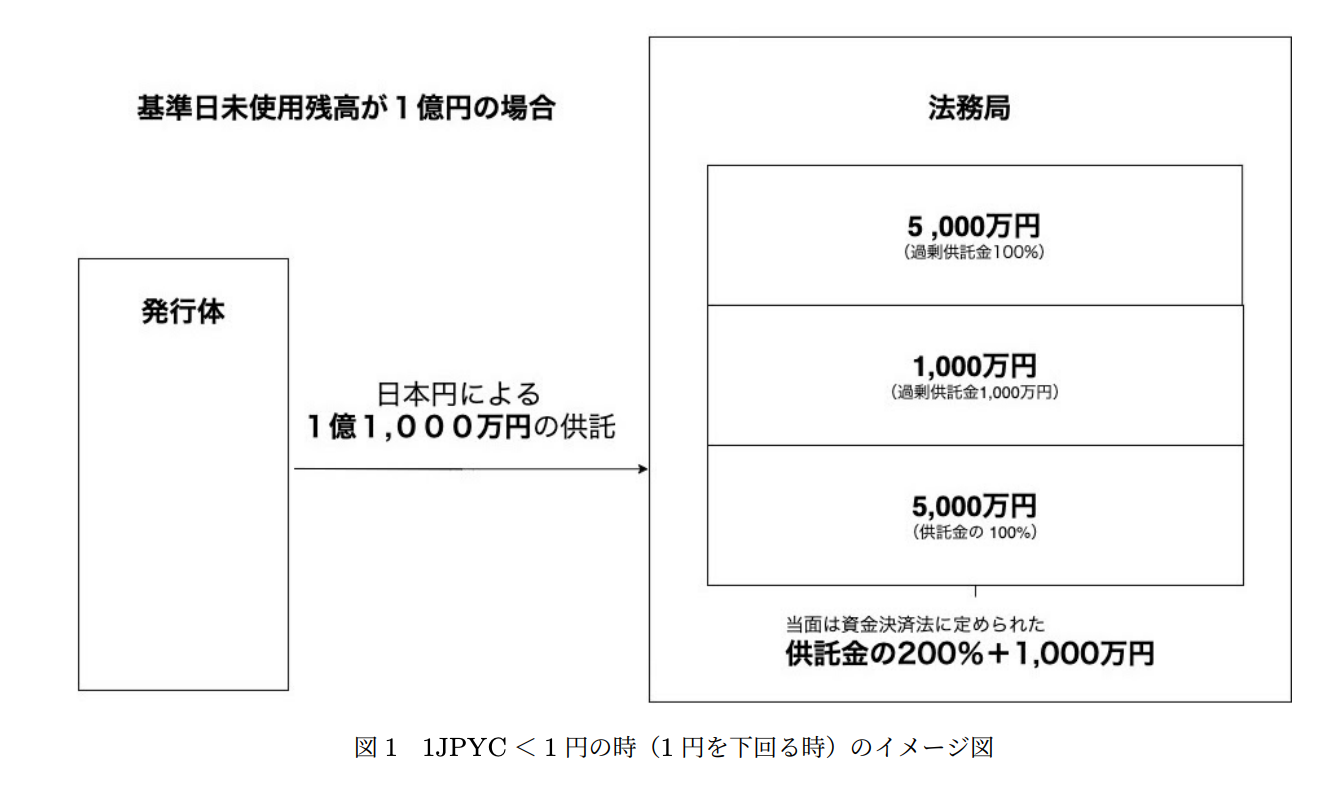

1円を下回った場合、JPYC社は供託金(きょうたくきん)を法務局に供託する、あるいは資金決済法に定められた金融機関保証を受けることで二次流通価格の上昇を試みます。

供託とは、金銭や有価証券などを国の機関である供託所に提出して、その管理を委ね、最終的には供託所がその財産を第三者に取得させることで、一定の法律上の目的を達成するために設けられている制度です。

当面は資金決済法に定められた供託金(5000万円)の200%+1000万円を法務局に供託しています。

1JPYC>1円の場合(1JPYCの価値が1円を上回る)

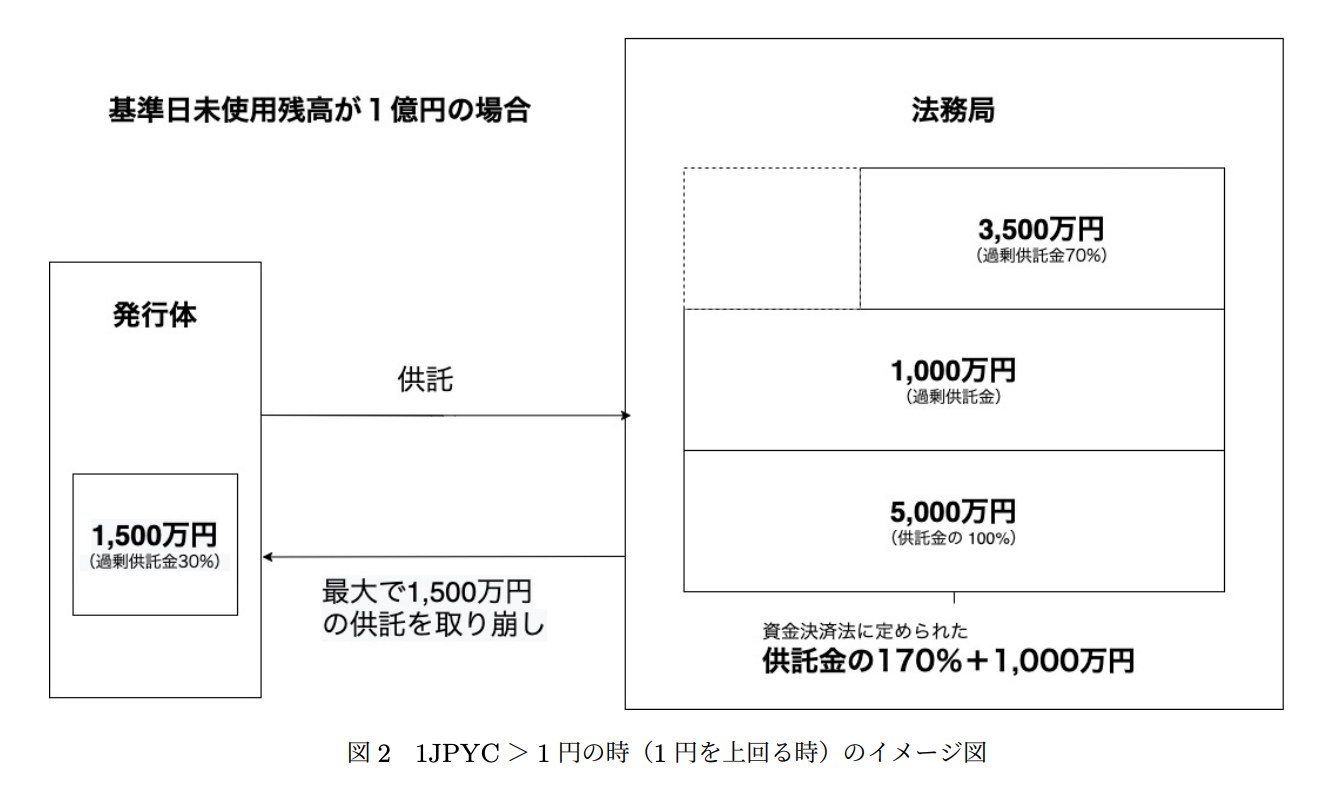

1円を上回った場合、JPYC社が公式サイトで1JPYC=1円で売却をし続けます。これにより、JPYCの価格を1円に近づけて安定を図ります。

また、長期間に渡り二次流通の平均価格が1円を上回っている場合には、過剰供託金の一部を取り崩して価格調整を行うこともあります。

JPYC社が発行業務を廃止した場合

資金決済法では、発行者が発行業務を廃止した場合に払戻しを義務付けており、1JPYC=1円でJPYC社から払戻しを受けることができます。

JPYC社が破産した場合

発行者が破産するとJPYCは使えなくなります。しかし、保有しているJPYCの残高はイーサリアム上に記録されており、未使用分がある場合は、利用者に弁済することが義務付けられています。

JPYCのユースケース

法的には暗号資産に該当しないものの、JPYCが利用される場面は他のステーブルコインと大きく差はありません。ここでは代表的なものを紹介します。

決済での利用

1JPYC=1円として、物の決済に利用することができます。

ERC-20トークンとの交換

JPYC保有者は自己の権限と責任において、分散型取引所でETHやJPYCとともに流動性共有されているERC-20トークンと交換することができます。

流動性の供給

分散型取引所では、2つの通貨をセットにして流動性供給をすることで、JPYCとETH及びERC-20トークンを交換できるようになります。流動性供給者は分散型取引所でJPYCがSwap(交換)に利用されるほど、より多くの報酬を得ることができます。

DeFiプラットフォームでの貸し出し

DeFi(分散型金融)プラットフォームのCompoundなどを通じてJPYCを貸し出し、利息を得ることができます。今はCompoundでのJPYCの取り扱いはありませんが、承認されればJPYCの貸し借りが可能になります。これらの貸借によってCompoundのガバナンストークンCOMPを報酬として受け取れる可能性もあります。

DeFiにおけるアービトラージ(裁定取引)

DeFiでは、同一の通貨でも異なるプラットフォーム間で価格差が生じることがあります。この時、割高なマーケットで売り、割安なマーケットで買い、その後両者の価格差が縮まったら反対売買を行うことで利益を得られます。この手法をアービトラージ(裁定取引)と呼び、これによりマーケット間でのJPYCの価格の均衡が保たれます。

まとめ

「ステーブルコインだが暗号資産ではない」という特殊な立ち位置にあるのがJPYCです。

海外で発行されているステーブルコインは、現状では日本国内で流通する見込みは薄く、そのためJPYCには、日常的に利用可能なステーブルコインとしての期待が寄せられています。

購入自体はJPYC公式サイトにて日本円でも簡単に購入できるため、興味が湧いた方はぜひJPYCを手にとってみてください。

TOP画像:https://jpyc.jp/

関連記事

USDT(Tether|テザー)とは?世界最大の時価総額を誇るステーブルコインについて解説

USDC(USD Coin)とは?安全性・透明性に優れたステーブルコインについて解説

DAI(ダイ)とは?暗号資産担保型のステーブルコインについてわかりやすく解説

スポンサー